Dispone el artículo 164.1 del Real Decreto 1065/2007 que «Con carácter previo a la apertura del plazo de alegaciones, la Administración tributaria podrá acordar de forma motivada la ampliación o reducción del alcance de las actuaciones. Dicho acuerdo deberá notificarse al obligado tributario.» Por ello, cuando en una comprobación tributaria la Administración decida ampliar el alcance de las actuaciones, lo primero que habrá que analizar es cuándo se produce dicha ampliación. Y es que el incumplimiento de lo previsto en el artículo trascrito puede suponer la nulidad de pleno derecho de la liquidación dictada. Así lo ha declarado el TEAR de Valencia en una resolución que se me ha notificado.

El caso resuelto por el TEAR de Valencia: ampliación del alcance de las actuaciones

En el caso resuelto por el TEAR de Valencia, el inicio del procedimiento de comprobación limitada se comunicó al contribuyente mediante requerimiento notificado el 21-10-2019, que venía referido al IVA de 2018, períodos 1T a 4T. En cuanto al alcance del procedimiento, éste se circunscribió a «Contrastar que los datos que figuran en los Libros Registro del Impuesto sobre el Valor Añadido requeridos, han sido trascritos correctamente en sus autoliquidaciones.»

El 15-11-2019 se notificó al contribuyente un segundo requerimiento, y el 13-12-2019 un tercer requerimiento, con el siguiente alcance: «Comprobar si se cumplen los requisitos legales y formales, recogidos en la normativa vigente del Impuesto, en las deducciones practicadas en concepto de cuotas soportadas en operaciones interiores corrientes y de bienes de inversión. El alcance de la comprobación se limita, EXCLUSIVAMENTE, a los proveedores requeridos.»

En fecha 21-2-2020 se notificó al contribuyente propuesta de liquidación en la que se amplió el alcance de las actuaciones a los siguientes elementos: «Comprobar si el contribuyente aplica el recargo de equivalencia en las ventas efectuadas a minoristas.» En consonancia con dicha ampliación, la liquidación finalmente dictada consideró no deducibles determinadas cuotas que no reunían los requisitos previstos en la ley, regularizó el recargo de equivalencia y las cuotas deducidas por vehículos afectos.

La doctrina del Tribunal Supremo sobre la posibilidad de ampliar el alcance de las actuaciones

Pues bien, en relación con la ampliación del alcance de las actuaciones el TEAR, en la resolución notificada, se basa en la doctrina que, sobre esta cuestión, tiene fijada el Tribunal Supremo. Ejemplo de ello es su sentencia de 4-3-2021 (recurso 3906/2019), en la que el Alto Tribunal declaró que «La previsión de que la posible ampliación o modificación de su alcance se haga antes del trámite de alegaciones, hace que a partir de la propuesta de resolución, no pueda ya modificarse el mismo, sino que ha de resolverse dentro de sus límites, so pena de hacer ineficaz el precepto.»

Nótese que, en esta resolución, el Tribunal Supremo tan sólo condena la ampliación del alcance realizada con posterioridad a la propuesta de liquidación. Por ello, surge la duda de qué ocurre si la ampliación del alcance se notifica en la propia propuesta de liquidación, que es lo que pasó en el caso resuelto por el TEAR.

Pues bien, en relación con esta posibilidad, el Tribunal Supremo es muy claro. Ello, declarando en sentencia de 3-5-2022 (recurso 5101/2020) que «La Administración tributaria solo podría ampliar el alcance de sus actuaciones de comprobación limitada, con motivación singularizada al caso, en el caso de que lo comunicara con carácter previo -no simultáneo, ni posterior- a la apertura del plazo de alegaciones, siendo nulo, por lo tanto, el acto final del procedimiento de gestión de tal clase en que se haya acordado esa ampliación en momento simultáneo, o posterior, a la comunicación al comprobado de la concesión del plazo para puesta de manifiesto y para efectuar alegaciones a la propuesta de liquidación.»

En cuanto a las consecuencias de dicha ampliación ilegal del procedimiento, el Tribunal Supremo, en la sentencia de 4-3-2021 antes citada declara que «La vulneración de los límites del alcance de la comprobación limitada no es un mero defecto procedimental no invalidante, sino que supone una alteración del alcance que el legislador ha previsto para este procedimiento, y en consecuencia produce indefensión al recurrente, en tanto la delimitación del alcance de la comprobación limitada crea en el ciudadano sometido al procedimiento un derecho reaccional a que no se rebase el ámbito del mismo, a partir de un determinado momento que el Reglamento ha establecido.»

En definitiva, dicha ampliación no es posible tampoco cuando se lleva a cabo en el momento de notificar la propuesta de liquidación. Ello no significa que la Administración no pueda ampliar el alcance de sus procedimientos. De hecho, si desea hacerlo una vez notificada la propuesta de liquidación, tiene dos opciones. La primera sería iniciar otras actuaciones de comprobación sobre hechos o elementos no incluidos en la primera comprobación. La segunda, finalizar el procedimiento y abrir otro distinto, como el de inspección.

La resolución del TEAR de Valencia

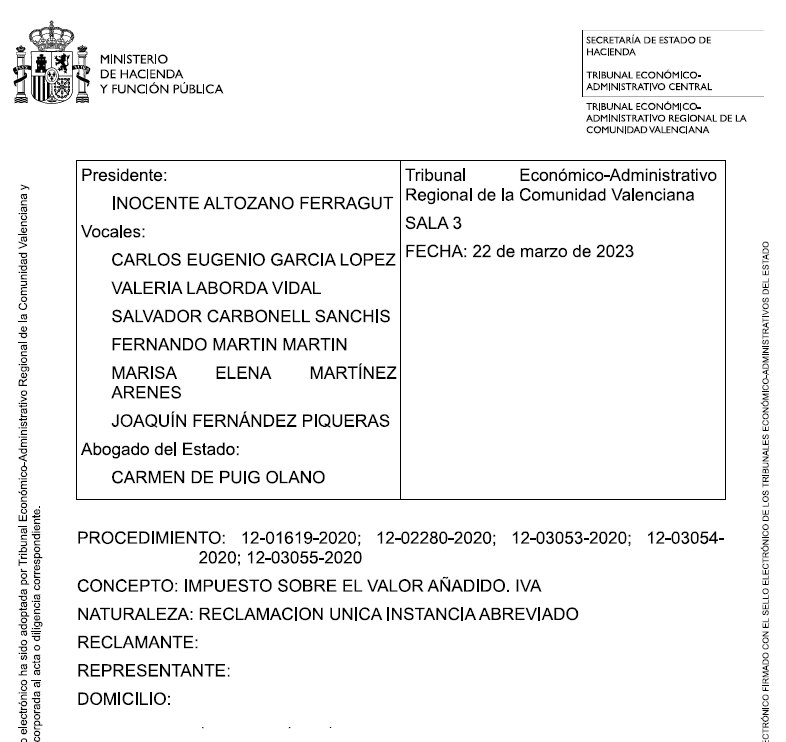

Pues bien, teniendo en cuenta lo anterior, el TEAR de Valencia, en resolución de 22-3-2023 que he recibido, declara que «se constata que el alcance fijado en el acuerdo de inicio del procedimiento de comprobación limitada fue ampliado de forma simultánea a la notificación al reclamante de la propuesta de liquidación y otorgamiento de plazo para formular alegaciones, vulnerándose así los artículos 34.1.ñ y 137 de la LGT, y 164.1 RGAT, de acuerdo con las consideraciones recogidas en la Sentencia del TS anteriormente trascrita, por lo que, con arreglo a la doctrina que en la misma se fija, procede declarar la nulidad de la liquidación practicada.»

En el presente caso, además, la nulidad de la liquidación dictada afecta también al acuerdo sancionador notificado como consecuencia de aquélla. Ello, dada la íntima conexión y dependencia de uno y otro.

Conclusión

Esta resolución muestra lo importante que es el estricto cumplimiento de las normas procedimentales a la hora de determinar la validez de una liquidación y sanción. Y es que, si la Administración Tributaria se salta el procedimiento establecido, las liquidaciones y sanciones dictadas serán anuladas. Ello, sin necesidad de entrar a decidir sobre la procedencia de la regularización. Es decir, sobre si la liquidación dictada era o no ajustada a Derecho.

Por ello, a la hora de recurrir una liquidación o sanción tributaria interesa contar siempre con un profesional especializado en la litigación tributaria, y en la reclamación frente a Hacienda. Ello, para que lleve a cabo una defensa del asunto que no sólo tenga en cuenta los motivos de fondo del asunto, sino que además revise el procedimiento punto por punto, para poner de manifiesto cualquier error cometido por la Administración.